Newsroom

„The Last Meal“: Karlsruher American Diner führt Geschäftsbetrieb auch im vorläufigen Insolvenzverfahren weiter

30. Juni 2025

Pressemitteilung, Verfahren

Finanzielle Schwierigkeiten: Sanierung? Ja, aber mit Plan!

24. Juni 2025

Blog, Insolvenzrecht, Restrukturierung und Sanierung, Wirtschaftsrecht

Stichtag 1. Juli: Wie Unternehmen finanzielle Risiken durch die Erhöhung der Pfändungsfreigrenzen vermeiden

24. Juni 2025

Blog, Insolvenzrecht, Restrukturierung und Sanierung, Wirtschaftsrecht

Die Magnolie erblüht

23. Juni 2025

Blog, Insolvenzrecht, Restrukturierung und Sanierung, Wirtschaftsrecht

Herzog: Sanierungsoptionen für traditionsreichen Spezialisten für Vorzelte und Outdoor-Ausrüstung werden geprüft

17. Juni 2025

Pressemitteilung, Verfahren

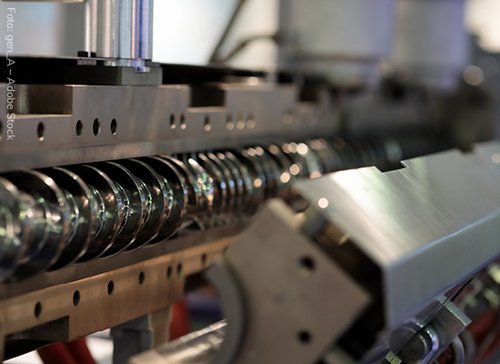

Extrudex: Übernahmelösung für den Spezialisten für Maschinen und Komplettsysteme in der Kunststoff-Extrusion

17. Juni 2025

Pressemitteilung, Verfahren

Stotz Feinmesstechnik setzt seine strategische Neuausrichtung in eigener Regie fort

10. Juni 2025

Pressemitteilung, Verfahren

ZIEGLER: Insolvenzverwalter verkauft Eurosand an Investorengruppe

10. Juni 2025

Pressemitteilung, Verfahren

Auch interessant

Hier finden Sie Informationen zu Sonderthemen

Gesundheitswesen Restrukturierung und Sanierung von Krankenhäusern und Pflegeeinrichtungen

Deutschland / Frankreich Rechts- und Steuerberatung für erfolgreiche Geschäftsbeziehungen

Managerhaftung Vermeidung von Haftungsansprüchen, Verteidigung und Durchsetzung

Beraterhaftung Risikobegrenzung in der Krise des begleiteten Unternehmens

Insolvenzanfechtung Wenn in der Geschäftsbeziehung plötzlich Zahlungsrückstände entstehen

Projektsteuerung Sanierungselemente entwickeln und in Einklang bringen

Informiert bleiben

Zum Newsletter anmelden

Sie möchten regelmäßig Informationen über interessante rechtliche und steuerliche Entwicklungen erhalten?

Kontakt

Perspektiven vermitteln

Wir stehen Ihnen als erstklassige Krisenberatung gerne zur Verfügung! In unserem Newsroom erfahren Sie in den unterschiedlichen Rubriken mehr über die geeigneten Instrumente und etablierten Prozesse, mit denen wir passende Maßnahmen erarbeiten, um den langfristigen Erfolg von Unternehmen zu sichern. Informieren Sie sich!

Susanne Grefkes

Leiterin Unternehmenskommunikation